基民对基金经理好的反馈就是买Ta管理的基金

由于市场进入下半年投资难度加大,但结构性机会活跃,很多基民逐渐意识到,一只优秀的主动股票型基金才是打破局面的办法。

一些投资者逼边肖交了底:那些重仓启动的新基金还能买吗管理单只基金规模过百亿的基金经理是不是很厉害现在适合买新基金还是老基金

一口气三个问题,每个问题都要回答。我们一个一个说,然后读~

#1

百亿资金是怎么做出来的。

基金经理和基民最好的沟通方式就是用业绩说话,基民对基金经理最好的反馈就是买Ta管理的基金。

一个基金经理可以管理多只基金目前基金总规模破百亿的基金经理不少,但单只基金规模破百亿,从规模上来说,当之无愧是佼佼者

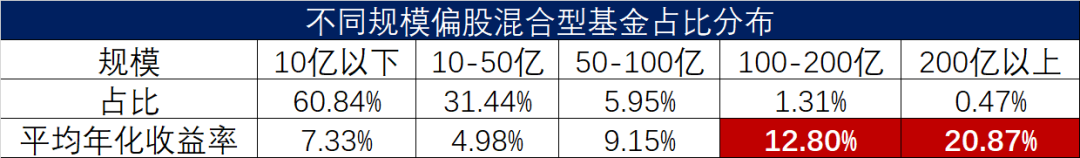

基于挖掘统计,今年二季度末前成立且尚未清盘的1915只偏股混合型基金,按照二季报披露的规模,其中,60.84%的基金在10亿以下,37.39%的基金在10亿—100亿之间,超过100亿的基金仅占1.78%。

一般来说,基金规模能超过100亿,主要原因是业绩驱动的认购量增加,而业绩爆发的原因各有不同:

可以是基金经理具有较强的择时,选股等主动管理能力,

或者基金经理的能力圈正好赶上了当时的市场人气,

但从规模可持续性来看,基金经理强大的主动管理能力驱动的规模增长是最可靠的,牛市发行或追赶行业趋势带来的规模增长需要业绩协调才能持久。

投资者需要明确的是:

规模往往是基金历史业绩突出的结果,而不是规模的扩大推动了未来业绩的增长单纯根据基金的规模来选择基金是不可能的在某些情况下,主动股票型基金的价值创造效率甚至可能伴随着规模的增大而降低,但最终还是取决于基金经理的主动管理能力

#2

新基数和几十亿的老基数差别不大。

为什么要发新基地。

细心的投资者提问:

挖掘的时候,我发现了一件事很多时候,同一个基金经理发行的新基金,看起来和百亿的老基金没有太大区别那么为什么要发行新基金呢

遵循以上,第一个原因显而易见。

对于主动股票型基金来说,管理难度伴随着规模的扩大而成倍增加。

到底为什么。

第一,大规模基金通常很难重仓中小盘股票,因为公募基金的投资行为会受到双十规定和5%举牌的限制如果市场风格偏向中小盘股票,要取得超额收益会困难很多

二是大规模资金可能出现船大难掉头的现象,调仓换股需要很长时间。

而对于能力范围广,阿尔法收益强的基金经理来说,几百亿的资金也能管理的井井有条,业绩长期处于整个市场的前列。

但在市场风格倾向于中小的环境下,基金经理会受到约束,需要多花心思换句话说,如果规模过百亿的基金业绩能继续占据市场领先地位,无疑证明了基金经理的能力这时候如果有一只稍微轻一点的基金,基金经理管理起来会更舒服

除此之外,继100亿老基之后发行新基,可能有以下三个原因:

首先,新基金的投资范围可能会更广。

比如早些年成立的基金,大部分都不能投资港股市场不过,2017年年中,证监会发布了通过港股通公开募集基金投资港股的详细规定此后,大量基金产品被纳入港股通,可以投资港股市场

虽然最近几年来香港股市整体β表现并不强劲,但也有不少股票创造了丰厚的α回报对于擅长选股的基金经理来说,投资范围的扩大让他们如虎添翼

第二,新产品可能有某种形式的创新和优化。

比如2019年以后,股票型基金中持有型基金更为主流那么持有基金有什么好处呢

对于投资者来说,设定持有期是为了帮助基民避免因为短期回撤而频繁赎回,因为他们持有不了,赚不了。

对于基金经理来说,有了持有期,就不用担心建仓期后或更长时间内规模剧烈变动的影响,有利于管理。

第三,要满足不同渠道对优质产品的需求。

一个大牛基金经理往往受到各种渠道的欢迎和青睐所有渠道都想让他分销产品,有时候甚至想定制产品更好的服务客户

#3

百亿基金经理该不该买新基金。

其实选择主动型基金就是选择基金经理对于主动型基金来说,选对人就是成功了一大半能够在业绩驱动下大规模成长百亿基金,已经是市场对基金经理过往管理能力的最大认可

但是市场一直在变化如何判断基金经理的业绩和管理能力是否可持续

首先,观察基金规模快速扩张后,基金业绩是否下滑。

很多基金因为业绩好,受到基民的喜爱,规模突然变大但管理规模的快速扩张,可能会让基金经理无法专注于能力圈里最优质的标的

此时,对于能力圈相对有限的基金经理来说,获得优质标的的范围有限,管理难度加大,业绩可能下滑。

而真正有实力的基金经理,投资管理半径广,能迅速进化出自己的能力圈,让业绩持续跑在市场前列因此,对于这样的基金经理,他们可以放心地跟随

第二,观察基金经理的核心能力圈未来是否契合市场。

就风格而言,有人坚定看好成长性,有人信奉价值为一,有人热衷大行情,有人专注中小在延长时间方面其实没有什么显著的区别,也没有对错之分但在目前国内经济复苏乏力,流动性宽松,海外紧缩的形势下,中小创成长更容易呈现超额收益

就行业而言,要看投资方向,顺应大势,找那些国家大力支持,政策不断加码的毫无疑问,能源革命和科技革命引领的产业升级势不可挡,大有可为,这是未来最大的增量与资本市场相对应的,也是希望可观的投资机会不断涌现

第三,观察基金经理是否有成熟的投资框架和知行合一。

如果你缺乏成熟的投资体系和框架,盲目追逐热点,你可能会因为抓住机会下重注而鹤立鸡群但市场风格一旦反转,往往很难及时走出

但对于投资框架成熟,知行合一的基金经理来说,他们总能坚持下来,跨越牛熊,实现业绩的不断兑现持续领先的业绩是对基金经理投资框架和理念的最好验证

第四,观察发行时点是否存在市场整体过热的风险。

目前a股主要宽基指数的市盈率—TTM在最近两年一直处于低估或偏低区域,最近五年和最近十年分位数最高的创业板指数在历史中心附近,无论如何也不能说是过热从中长期来看,它处于一个积极和有前途的区域,仍然有很大的估值空间

经过一番分析,如果以上四个问题都能得到相对肯定的回答,那么你就可以放心关注百亿基金经理了。

#4

目前适合买新基金还是老基金。

此时,老问题无法回避:找准合适的人后,是买新基金合适,还是买老基金合适。

刚才说了,买主动股票型基金,选对人,就成功了一大半如果能再买对点,就又前进了一大步

其实目前来说,讨论买新基金还是老基金更合适其实核心是讨论如何看待下半年的市场表现

背景是:新的主动股票型基金建仓期通常为1—3个月,最长不超过6个月建仓期间,基金经理会根据自己对市场的判断控制仓位,选择合适的时机买入股票

总体原则是:如果投资者比较有信心接下来的行情大概率一路上涨,那么可以选择老基金快速捕捉收益,但如果投资者认为存在市场波动的可能性,更多的是结构性机会,想把择时的问题留给基金经理,可以选择新基金。

那么,如何看待下半年的市场表现。

首先,近期政策虽然没有超预期,但是稳经济,稳增长的政策基调是坚定的,下半年宏观经济复苏的趋势总体是明确的尤其是a股利润增速在二季度见底后,有望在三季度逐步走强,对市场走势仍有较强支撑

不过,成长型板块廉价选股的舒适期已经过去短期国内宏观复苏节奏的不确定性,对部分行业利润增速放缓的担忧,对部分行业相对高度拥堵的担忧以及海外经济衰退的风险等干扰因素将加大选股难度可是,选择合适的时间是非常困难的

所以,在目前的时间点,对于一次性投资来说,如果想获得更舒适的持基体验,不妨把时机的问题交出来新基金可能是更合适的选择,而业绩优秀的老基金适合通过定投进行批量布局

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。

最新内容